长者及盲人的额外标准扣除额

依现行规定,2018年,如果夫妻的年龄都大于65岁,除了原有的个人标准扣除额外,还可另外享有2,600美元的扣除额(即每人1,300美元)。夫妻只有一人年龄大于65岁,则可享有的额外扣除额为1,600美元。

符合法律定义的盲人,也可享有额外的标准扣除。2018年,单身为1,600美元,已婚者为每一人1,300美元,如果夫妻双方都是盲人,则为2,600美元。

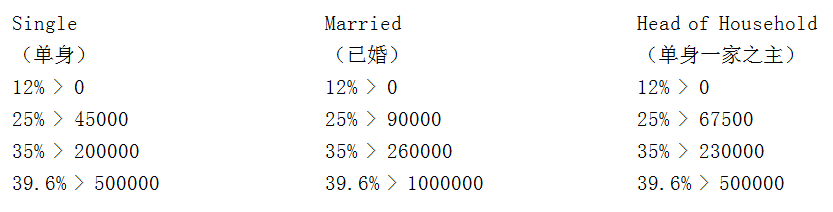

关于个人所得税税率的修改,原来是7种不同的税率,现更改为4种不同的税率,分别为 12%,25%, 35%, 和39.6%。以下为税率变更图解:

就一个人的家庭为例,如果他的年收入为 $30,000,他的税率始终在 12%。如果他的收入超过了$45,000,他的税率则增加为 25%。这些税率变更也适用于已婚家庭以及单身一家之主家庭就如上表所示。

一个人的表准抵税额(Standard Deduction)由原先的$6,350变更为$12,000,夫妻家庭由原先的$12,700变更为$24,000,而单身一家之主家庭则由原先的$9,350变更为$18,000。原有的个人免税额(Personal Exemption)$4,050则不复存在了。

举例说明的话就是如果一个单身个人原来有$30,000的收入,根据未变更前的办法他的标准抵税额与个人免税额合计是$10,400,他所要面临扣税的收入(Taxable Income)则是$19,600,原来的税率在15%,他将面临缴付$2,940的税款。根据税改之后的办法计算,$30,000减去$12,000的标准抵税额,则剩下$18,000的面临扣税收入,根据税改后的税率计算,他的税率为12%,则需要缴纳$2,160的税款,比过去节省了$780块钱。

接下来是逐项抵税额(Itemized Deductions)的变更。只有房地产贷款利息(Mortgage interest deductions),慈善募捐(Charitable deductions),与地产税(Property tax deduction)抵税项目保留了下来,其他种类庞杂的逐项抵税项目均被取消,其中比较重要比如,州及地方税税收减免被取消。关于所缴地产税抵税额度到$10,000即封顶。就房地产贷款利息抵税则是$500,000贷款或以下的数额的贷款利息可以用来抵税,贷款50万元以上的利息部分无法扣减。

举例说明,如果你买了$800,000的房子,首付$150,000的话,因为你贷款额为$650,000,年利率4%,你所缴的$26,000的房地产贷款利息只有$20,000($500,000*0.04)可以扣抵,所超过的利息部分$6,000则不能抵扣。如果你买了$600,000的房子,首付$150,000,贷款额度$450,000,年利率4%,那么你所支付的$18,000利息则可以全额用于扣抵,因为此贷款额度小于$500,000。

接下来是关于家庭税的改变。由于被抚养人的个人免税额被取消了,儿童税收抵免则从原来的$1,000增长到了$1,600。此外还增加了个人税收优惠$300或被抚养人税收优惠$300。

此外替代性最低税“ALTERNATIVE MINIMUM TAX”被取消了。关于遗产税的免税额度被增加到了$10,000,000,拟6年后遗产税将被彻底取消。

以上是关于个人所得税修改的简略说明,希望能帮助广大纳税人了解税改。

Comments are closed here.