美国买房多大多数的人都是贷款买房,当然现在房市火热、资产膨涨,也有不少人现金买房,但美国贷款买房的好处是可以抵税、建立信用分数,手上保留更多钱以便其它用途,也可以提高房价的上限,本来现金可以买100万,贷款买房或许可以买到130-150万。如果你在纽约买房,纽约房价贵,你先付一部分首付,贷款买房能买到更好的房子,这就是杠杆作用。

申请贷款额的高低主要就是看房产价值、借款人的还款能力而定。以下来详细谈谈贷款买房的种类、流程和介绍几个贷款计算器,以及申请房贷要注意的坑,与申请时不要犯的“蠢”。

各种美国贷款买房种类

贷款有许多种类,从购买房产的类型来分大约有以下几种:二手房贷款、新房贷款、投资房贷款、重新贷款等,当然还有许多商业贷款、建筑贷款、酒店贷款……这些都是属于商业类型的贷款。我们本次着重在住房贷款,尤其是在美国买房占绝大部分的二手房贷款。

二手房贷款:就是通过房产价值去申请贷款额度,另外还要根据贷款人的信用分数、还款能力去评估。如何鉴定房产价值,银行会有专员去估价,例如一处纽约房产估值一百万,但买价是110万,在你信用分数足够的情况下,你可以放入28万首付款,贷款82万的Conforming Loan,以顺利获得贷款买房。

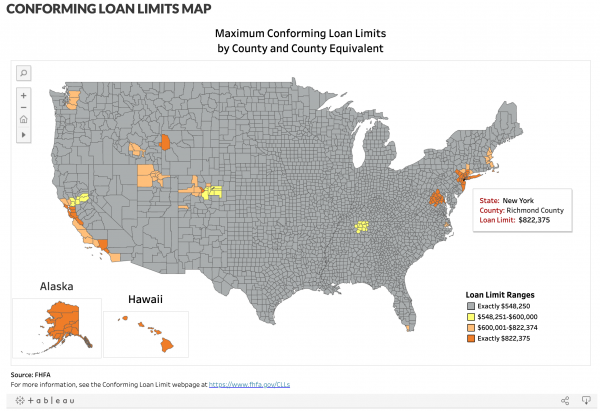

Conforming Loan就是标准型房贷(常规型房贷),依据每个县(County)的房产估值不同,贷款上限也有不同,例如纽约当前的上限$822,375。想要了解您当地的Conforming Loan上限,可以查看联邦住房金融局(FHFA)的CONFORMING LOAN LIMITS MAP。如果贷款额度超过Conforming Loan,那就是巨额贷款(Jumbo Loan),巨额贷款的首付、信用分要求会更高,利率也会较高。

贷款类型,从贷款的方式来分类也有几种类型:常规贷款、退伍军人贷款(VA)、低收入户贷款(FHA)、农村地区贷款(USDA)、不查收入贷款等类型。

退伍军人贷款(VA Loan)当然就是要有退伍军人身份,享有零首付、低利率、免房屋保险的好处。

低收入户贷款(FHA Loan)也就是由联邦住房管理局担保的贷款,最低的首付要求是3.5%(信用分580以上),信用分数最低可至500分,首付的比例与利率会根据信用分数和各项条件调整。

农村地区贷款(USDA Loan)美国农业部贷款是一些农村和郊区购房者可以使用的抵押贷款选择,具有零首付款、较低的信用分要求和低利率等好处。美国农业部房屋贷款由合格的贷方发行,并由美国农业部 (USDA) 提供担保。这个类型适合生活在农村或低收入地区的购房者,而且是唯一一个可供未在军队服役的借款人使用的主流零首付计划。

不查收入贷款,不名思义就是不查看税表、银行月结单,但是仍要看信用分数,最好在680以上,但是没有信用分也可以申请,不过要提高首付款的比例。不查收入贷款方便新移民、报税低、尚未有正式工作的人群申请,因为不查收入,所以利率也会比较高,我们有另一篇文章介绍“不查收入贷款”,可以进一步参考。

贷款计算器(Mortgage Calculator)

这里就介绍几款线上房贷计算器给大家使用,可以先行了解大概多少额度的贷款、多少利率、贷款多长时间,会得出多少总金额、月供多少。不过这些贷款利率计算器只能输入的额度、利率只是自己的期望值,真正能不能拿到要看个人最后的买房贷款金额、个人信用分、还款能力,最好去找一位有经验,或亲朋好友推荐的贷款经纪。

Prime Pioneer Capital Corp:这是一家总部在纽约Fresh Meadows的贷款公司,是一群十几年经验丰富的全美贷款专业人士组成的贷款公司,而且面向在美华人客户群,公司网页全中文化,对华人使用者非常便利。

他们的贷款计算器可以对比多个不同的贷款,比如三十万、五十万两种额度,或是对比不同贷款利率、贷款期限。这个贷款计算器也会得出一个本金、利息逐年变化的图表,和每年摊销的日程表,非常清楚。

这家纽约贷款公司有多个贷款项目:住宅不查收入贷款、商业贷款、教会贷款、酒店贷款、快钱贷款、建筑贷款、生意贷款、生意净值贷款。而且贷款向全美国。

例如,2019年底,Prime Pioneer Capital Corp曾替一位在纽约,F1身份的留学生办理不查收入贷款,贷款金额高达$1,925,000,头期40%,利息4.25%,28天过户。

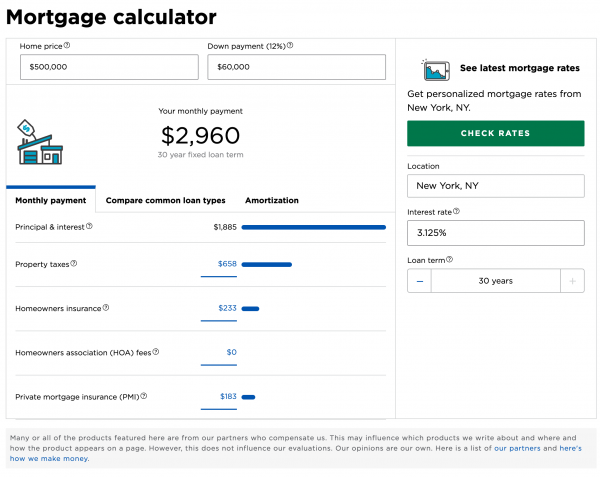

Nerdwallet:这个贷款计算器也很简单,上面贷款金额、首付款;右边输入地点、利率、期限;中间输入房屋税、屋房保险、HOA费(如果有)、贷款保险(首付低于20%)等金额。最终就会计算出每月的供款多少,这个计算器的好处是多了房贷以外的房屋费用计算,让你知道真正买房后每月要支付的大概金额。

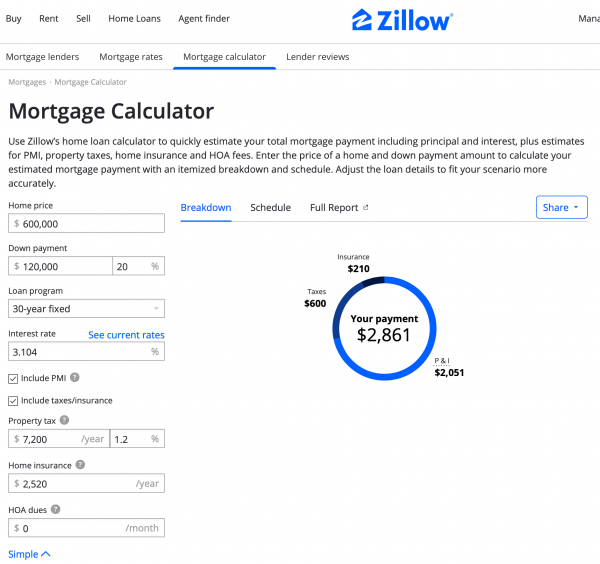

Zillow:这是是一个全美知名的房地产网站,它的贷款计算器与上面两个大同小异,但它还可以输出一个完整的报告页面,还有分享的功能。所以也是一个可以参考的贷款计算器。

住房贷款流程

现在来谈谈贷款流程,首先要估算一下自己的财务能力,有多少信用分、多少债务、手上有多少资金等,以便于知道自己大约能买多贵的房子、贷多少金额。

接下来,最好找一位贷款经纪(你也可以直接找银行或网上办理),从朋友推荐或是网上评价好的贷款经纪都可以询问。找贷款经纪的好处是他们可以根据你的条件,帮你比对各家的贷款方案,有时也可以帮你改善信用分数,并且在贷款的前前后后帮你照顾整个繁琐的贷款流程、帮助你提供正确的申请资料。

贷款经纪会请你申请一份贷款预批信(Pre-Approval Letter),知道你可贷多少钱(但这不是最终的结果,必须实际申请贷款才会知道),你就可以拿着这个文件去找房、去下Offer。请记得贷款预批信大约只有60~90天的期限。

假设你已经签订买房合同、存入订金,那就可以开始申请房贷,如果你有贷款经纪,他就会请你提供所有需要的资料,例如报税表、工资单、银行月结单等等,当你向银行提出申请后,银行会给你一份贷款估算表,提供贷款利率、贷款期限、地产税、保险、过户费等资讯。

然后你要请人来验房,检查房产各项功能、设备有哪些需要修缮,可以和卖家协商修缮费用的支出或降价,以补偿房屋缺陷的问题。

经过验房后,银行就会请估价师来估价,假如估价低于你合同上的买价,银行并不会帮你补足差额,这部分必须买家和卖家协商,或许是卖方降价,或许买家自己加足差价,或是再次和银行协商贷款金额。这部分谈妥后,贷款人可以开始锁定利率(如果你是选择固定利率),比如你能获得现在的利率2.9%,锁定后就能保障你能获得这个利率。

这段期间也可能需要贷款人补充材料,例如估价金额不同、贷款人条件异动,或者资料不完整等因素,都可能被银行要求补件。这时你的首付款也要赶进存入Escrow公司,银行才会进行放款动作。

以上都完成后,就开始过户阶段(Closing),这时过户文件就会有最终的贷款各项费用,如贷款费用、月供金额、过户费用等等。买卖两方和贷款经纪、银行代表、Escrow代表和过户代表等人会聚在一起签约,一般是在产权公司(Title Company)进行签署。不过新冠疫情之后,大家就会根据不同情况,分开签署文件,最终完成贷款买房的过程。整个过程大约需要30~45天的时间。所以,建议买家最好找一位可以信赖的贷款经纪比较好。

根据纽约贷款公司银通贷款表示,贷款经纪不仅是帮顾客拿到较低的利率和过户费用,更重要是希望客户能够快乐、没有压力去享受整个贷款买房的过程。最重要的是,银通贷款公司没有隐藏费用。

房贷期限与固定、浮动利率

纽约贷款公司银通贷款表示,房贷计划大致分成固定利率抵押贷款(FRM)、可调利率抵押贷款(ARM)和混合ARM三种。

固定利率抵押贷款这个是最常见的贷款方式,传统固定利率抵押贷款,包括每月本金和利息支付,在贷款期限内不变。期限可选择30、15、7、5年不等,依据个人能力、需要去设定,一般来说期限越短,利率越低,如果自住房,大多数人会选择30年,以减少每月的还款压力。

可调利率抵押贷款,就是根据市场浮动利率,所以当政府执行货币宽松政策时,通常利率就低,但货币紧缩时,利率就会攀升。具体取决于当前的市场状况。通常情况下,这种贷款在调整前的一段时间内按固定利率计息。

混合ARM抵押贷款结合了固定利率和可调利率抵押贷款的特征,也被称为固定期ARM。例如5/1 ARM,代表前五年是固定利率,第六年开始变成浮动利率;7/1 ARM、10/1 ARM分别是前七年、前十年是固定利率,后面是浮动利率。好处是前几年固定利率可能较低,但之后浮动利率会较高,贷款人要留意这种情况。假设你预计七年内会卖房,或许可以考虑7/1 ARM。

如果信用分数不够高,又想降低贷款利率的人,也可以购买贷款点数(Mortgage Point),1点(1 Point)代表一个贷款金额的1%,例如贷款50万,一点就是$5,000,买一个点通常可以降低0.125%~0.25%。所以对长期持有的人可以考虑购买点数,来达到降低每月还款金额,值不值得买要看个人情况和考量。

注意信用卡使用 影响房贷申请

再来谈一个信用分数的建立。对一个新移民来说,一开始如何建立信用分?新移民可以开启两张信用卡,在准时还钱七、八个月后的情况下,他们的信用分数会涨得挺快的,大概有七百分以上了。而且注意拥有信用卡后,比如信用卡公司给你一千美元额度,你尽量刷到50%的信用额就好了,不要太高,否则会影响信用分数。

有很多购物广场会怂恿你办信用卡,这个坑千万注意,因为每办一张信用卡,银行就会查信用,你的分数就会跟着降,越办越多,分数就越糟糕。还有尽量少用分期付款购物,这也会降低分数。尤其在办理房贷前,尽快偿还信用卡债务。

另外,办理房贷期间也不要从信用卡里借钱,以免提高债务、降低分数。如果你的信用分数只是在及格边缘,信用卡额度尽量保持在10%以内的消费。

申请房贷期间不要犯的蠢

除了信用卡使用要注意,还有一些申请房贷时的“蠢”不能犯。简单说,申请房贷期间贷款人最好安分点,任何有关工作、工资、花费等等不都要异动,以免丧失贷款资格、或延长贷款通过。以下列出几项供大家参考:

不要工作异动:贷款期间就算签完最后申请文件,也不要辞去或转换工作、改变薪资等变动,因为银行很可能致电你的公司询问你的工作情况。最好的就是保持现状,直到银行放款。

不要借钱:例如上面提到的从信用卡里借钱,这也是忌讳。

不要大笔花费:例如购房后马上去购买大型家电或其他高价物品,这些花费都会引起银行的注意。

不要频繁在帐户里转钱:例如有些钱转去投资股票、债券,这些动作银行都会询问。

不要突然存入大笔资金:例如突然从国内帐户存入数十万到美国银行,银行会要求提供资金来源,以防止洗钱。当然,你的首付款资金,最好能在你的帐户至少存两个月以上,以防止银行过问。

不要同时进行另一个贷款:如果您同时申请房屋净值贷款(Home Equity Line),或购买租赁物业或度假房产,贷款行会要求知道新物业的所有细节以确定你是否仍然符合贷款条件。甚至贷款行会要求你先完成其他贷款之后,再提供你房贷,这样就拖延了买房时间。

现在利率与走势

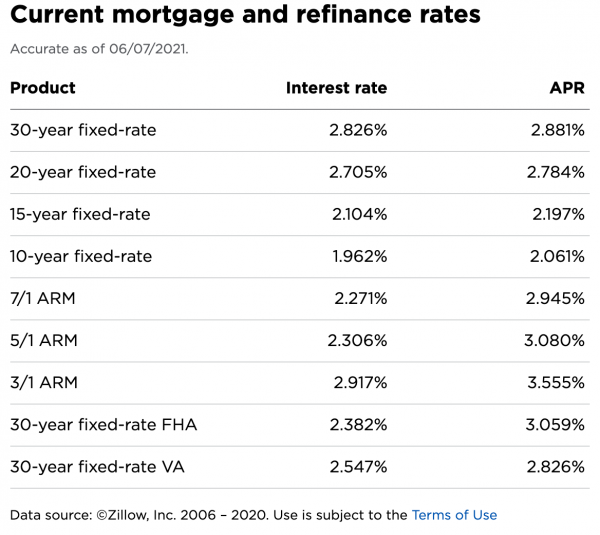

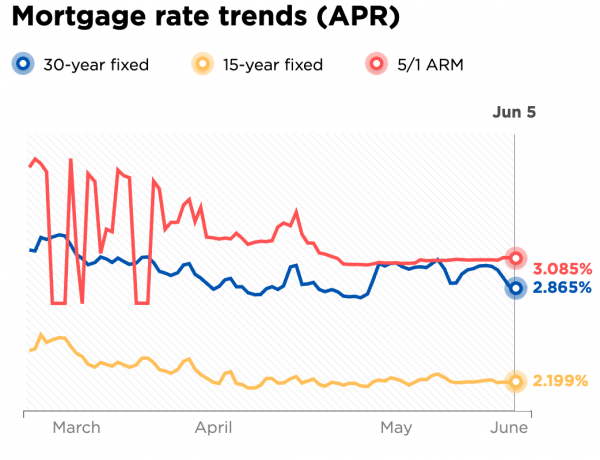

最后我们来看当前(6月7日2021年)贷款利率,大约都在3%以下,甚至十年浮动利率有最低的1.962%,详细请见图表数据,几乎已经是谷底利率,所以也导致现在房市如此火爆,需求大增。最后请注意,这些利率仅供参考,实际获得利率会根据个人情况、条件和不同贷款银行而出现差异。未来利率走势,如果通货膨胀持续,美联储进行货币紧缩,利率将会走升;如果通膨只是暂时,利率或许暂时不会大幅变动,不过一般经济专家认为2021年,随美国经济重启,利率会往上微调。

Comments are closed here.